談到退休金的安排,除了投資報酬率外,波動風險(標準差)也是重點。退休前的累積期,若投資標的或組合標準差過大,實際累積的退休金額,恐怕會跟退休規劃出現很大落差,幸運的話,可能會比規劃的金額多出很多,萬一不幸,也可能出現比規劃金額少的狀況。

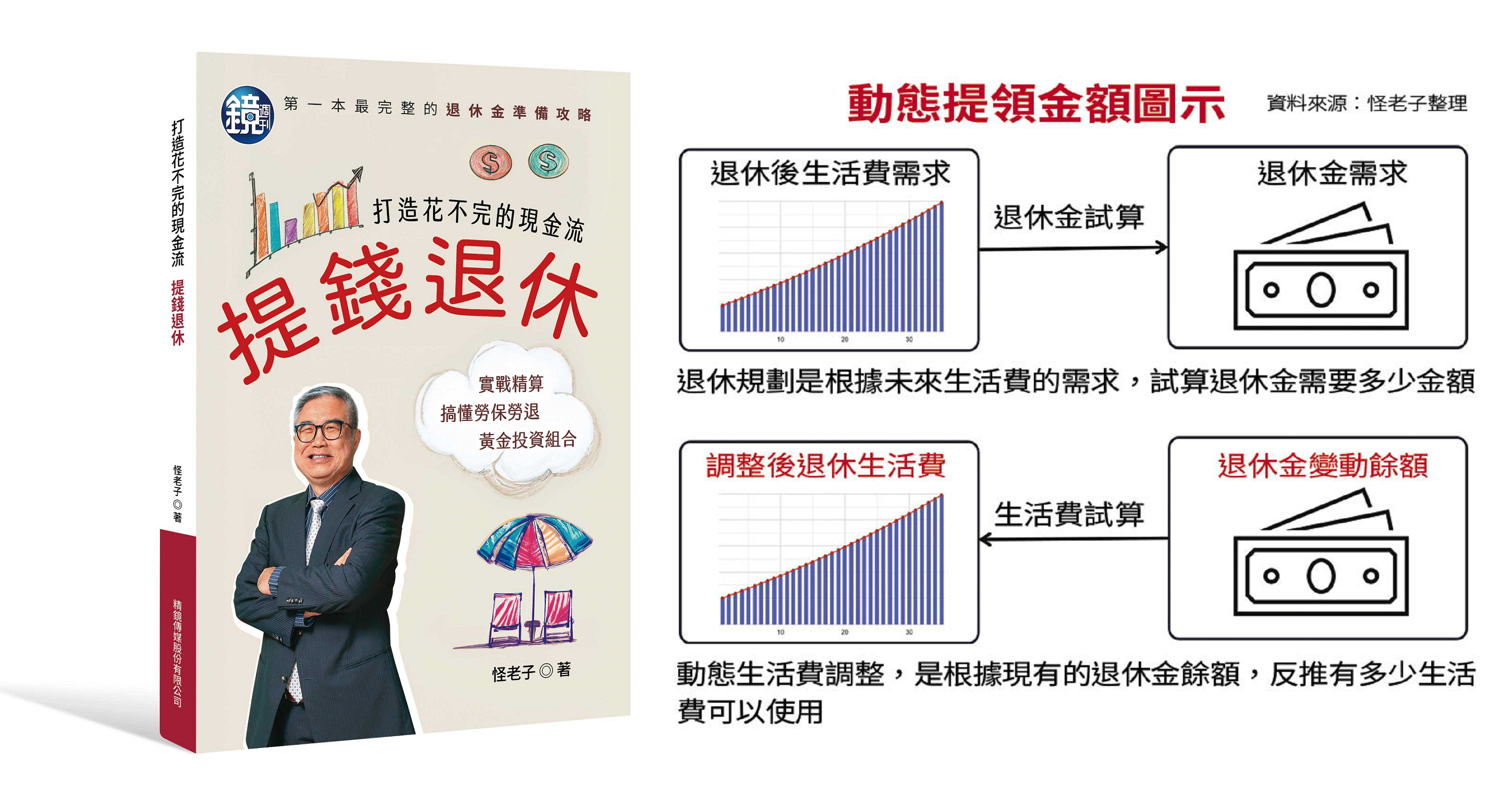

至於退休後的投資理財又不一樣了,重點應放在穩定的現金流入,所以退休金投資的標準差絕對不能太高,否則會出現退休金過早用完的窘境。只是遇到市場極端變化,仍可能發生退休金不夠用的狀況,那該怎麼辦呢?解決方式之一就是動態調整提領金額。

動態提領的意思是,當投資報酬率比較高時,提領的金額高一點,相反地,投資報酬率比較低,提領金額就少一些,目的在於讓退休金一定夠用。事實上,動態調整提領金額就是保險公司的利變型年金險概念,而他們是用宣告利率調整年金發放的金額。

例如65歲退休,希望每年生活費用為60萬元,而且每年以1.5%成長(抗通膨),若要提領35年,預定投資報酬率6.2%,退休金得準備1,078萬元。假若退休時,累積的退休金不足規劃的1,078萬元,那第一年生活費當然不能提領60萬元,而是要根據手上的餘額做相對應的安排。

退休經過一年之後,不管報酬率如何,但已經知道第一年的提領金額是多少,等於確定了接下來的退休金餘額,此時,有可能比規劃的多,也有可能比規劃的少,但不管剩餘多少,重新再計算一次就好。

又例如,到75歲時,本來退休金餘額還有1,250萬元,結果幸運中了樂透、淨額增加300萬元,那麼,就算把投資報酬率從6.2%降至4%,試算出來結果,當年生活費可領近82萬元,而不是原先的60萬元了。